【法人税】建物内部造作の税務処理完全ガイド:自己所有建物と賃借建物で異なる耐用年数の実務判断

はじめに

企業の経理実務において、建物の内部造作に関する税務処理は複雑で判断に迷うケースが多い論点です。特に、自己所有建物への造作と賃借建物への造作では、適用する耐用年数が大きく異なるため、正確な理解が求められます。本記事では、法人税法上の取扱いを踏まえ、実務で直面する具体的な判断基準と処理方法について、通達逐条解説の個別算定例も交えて詳しく解説いたします。

内部造作の基本的な考え方

税法上の位置づけ

内部造作は、建物の骨格構造とは異なる構造であっても、原則として建物本体に含めて処理します。これは、内部造作が建物の価値を増加させる性質を持つためです。ただし、建物附属設備に該当する部分については別途区分して処理する必要があります。

建物附属設備との判定

内部造作のうち、以下に該当するものは建物附属設備として処理します:

- 電気設備(照明設備)および通信設備

- 給排水または衛生設備およびガス設備

- 冷房、暖房、通風またはボイラー設備

- その他機械装置と一体となって機能を発揮する設備

自己所有建物における内部造作の処理

基本原則:建物本体の耐用年数適用

自己所有建物に対して施した内部造作については、その造作の材質や構造に関係なく、建物本体の耐用年数を適用します。例えば、鉄筋コンクリート造の建物に木造の内部造作を施した場合でも、鉄筋コンクリート造建物の耐用年数(通常47年)を適用することになります。

勘定科目の処理

- 建物附属設備に該当する部分:「建物附属設備」勘定で処理し、各設備の法定耐用年数を適用

- その他の内部造作:「建物」勘定で処理し、建物本体の耐用年数を適用

実務上の注意点

建物本体と内部造作を区分して計上することはできません。内部造作は建物の一部として一体的に処理し、建物全体としての耐用年数を適用する点にご注意ください。

賃借建物における内部造作の処理

合理的見積耐用年数の適用

賃借建物に対する内部造作については、建物本体の長期間の耐用年数をそのまま適用することは実情に合わないため、耐用年数通達1-1-3に特別な取扱いが記載されています。具体的には、以下の要素を勘案して合理的に見積もった耐用年数を適用します:

- 建物の耐用年数

- 造作の種類および用途

- 使用材質

- 実際の使用状況

通達逐条解説による具体的算定例

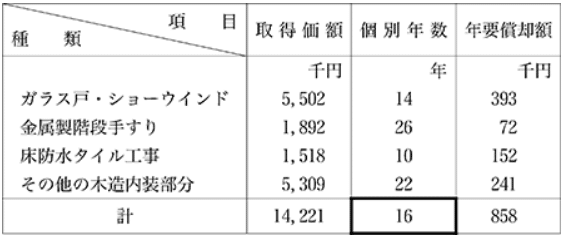

令和6年度版法人税通達逐条解説では、店舗として使用する賃借建物の内部造作について、以下の具体的算定例が示されています。

設例:店舗用内部造作の耐用年数算定

造作内容と取得価額:

- ガラス戸・ショーウインド:5,502千円

- 金属製階段手すり:1,892千円

- 床防水タイル工事:1,518千円

- その他の木造内装部分:5,309千円

- 合計:14,221千円

個別年数の算定方法

1. ガラス戸・ショーウインド部分(14年)

- 昭和26年の木造建物建具の個別年数20年を基準

- 現行耐用年数の30%短縮を考慮

- 計算:20年×(1-30%)=14年

2. 金属製階段手すり部分(26年)

- 軽量鉄骨建物(鋼材肉厚3.2mm基準)の鉄骨耐用年数44年を基準

- 店舗用として汚染されやすいことを考慮し10%減

- 現行耐用年数の30%短縮を考慮

- 計算:44年×(1-40%)=26年

3. 床防水タイル工事(10年)

- デパートの木製フローリングブロックの経験的耐用年数10年と同等として算定

4. その他の木造部分(22年)

- 木造店舗用建物の耐用年数22年を適用

総合耐用年数の計算

各部分の年間償却額を計算し、総合耐用年数を算定します:

総合耐用年数の算定: 14,221千円 ÷ 858千円 = 16.5年 → 16年

この算定例では、最終的に16年の耐用年数が適用されています。

実務における算定のポイント

材質・構造による個別年数の決定

各造作部分の材質や構造を詳細に検討し、類似する既存の耐用年数表や過去の算定事例を参考にして個別年数を決定します。重要なのは、その算定根拠が客観的かつ合理的であることです。

使用状況による調整

店舗用途、事務所用途など、実際の使用状況を考慮した調整が必要です。例えば、店舗用の場合は人の出入りが多く汚損しやすいため、一定の減額調整を行うことが合理的とされています。

時代による調整

過去の算定基準から現在の技術水準や使用状況の変化を反映させる調整も重要です。上記の例では、昭和26年当時と比較した耐用年数の短縮率30%を考慮しています。

賃借期間による特例

以下の要件をすべて満たす場合は、賃借期間を耐用年数として適用することも可能です:

- 賃借期間の定めがあること

- 賃借期間の更新ができないこと

- 有益費の請求または買取請求ができないこと

ただし、現実的には更新条項のない賃貸借契約は稀であるため、この特例の適用は限定的です。

一体償却の原則

造作全体の一体処理

同一建物について行われた内部造作は、造作の種類や施工時期に関係なく、すべてを一つの資産として償却します。個別の造作ごとに異なる耐用年数を適用することはできません。

実務上のメリット

この一体償却の原則により、複雑な個別管理が不要となり、実務負担が軽減されます。また、全体を通じた合理的な耐用年数の設定により、適切な費用配分が可能となります。

実務における耐用年数算定の留意点

算定方法の選択

通達逐条解説で示された方法は一例であり、他に合理的な方法があればその方法によることも可能です。重要なのは、選択した方法が客観的で一貫性があることです。

同一商店街等における統一性

地下街等の同一商店街に係るものである場合には、著しく事情の異なるものを除き、できるだけ統一的な年数によることが適当とされています。

継続適用の重要性

一度決定した算定方法および見積耐用年数は、特別な事情変更がない限り継続して適用する必要があります。

税務調査における留意点

根拠資料の整備

賃借建物の内部造作について合理的見積耐用年数を適用する場合は、以下の資料を整備しておくことが重要です:

- 工事見積書および契約書

- 各造作の材質・仕様に関する資料

- 耐用年数算定の根拠となる計算書類

- 類似事例や業界慣行に関する資料

- 個別年数決定の根拠資料

算定プロセスの文書化

総合耐用年数の算定プロセスを詳細に文書化し、第三者が検証可能な状態にしておくことが重要です。

実務における判断ポイント

建物附属設備該当性の判断

内部造作が建物附属設備に該当するかどうかの判断は、その設備が建物の機能を果たすために必要不可欠かどうかがポイントとなります。単なる装飾的要素は建物本体として処理し、機能的設備は建物附属設備として区分処理します。

合理的見積もりの妥当性

賃借建物の内部造作について見積耐用年数を設定する際は、通達逐条解説の算定例を参考にしつつ、個別の事情を勘案して客観的に妥当と認められる年数を採用することが重要です。

まとめ

建物内部造作の税務処理は、自己所有建物と賃借建物で大きく取扱いが異なります。特に賃借建物については、通達逐条解説に示された詳細な算定例を参考に、材質・構造・使用状況を総合的に勘案した合理的な耐用年数の算定が必要です。

実務においては、個別年数の客観的な決定、総合耐用年数の適切な計算、算定根拠の文書化が重要なポイントとなります。また、税務調査に備えて適切な根拠資料を整備し、継続適用の原則を守ることで、税務リスクを最小限に抑えることができます。

複雑な判断が求められる論点ですが、通達逐条解説の具体例を参考にしながら、個別の事情に応じた適切な処理を行うことで、健全な税務処理を実現していきましょう。